Kenaikan suku bunga acuan Bank Indonesia (BI) membuat nasabah kredit pemilikan rumah (KPR) waswas. Mereka harus menanggung beban cicilan yang lebih besar, terutama bagi nasabah yang mengikuti suku bunga mengambang atau floating rate.

Kekhawatiran itu hadir di benak Audry, perempuan berusia 31 tahun. Karyawan bank swasta di Kuningan, Jakarta Selatan ini teringat cicilan KPR di Bank BNI yang sudah memasuki tahun keempat dan mulai mememasuki masa floating rate pada Mei 2024, atau beberapa hari setelah keputusan BI Rate keluar.

Kekhawatirannya cukup beralasan. Pada tahun pertama hingga ketiga kredit tersebut, dia hanya dikenakan suku bunga tetap atau fix rate sebesar 6,75% dengan cicilan Rp 3,8 juta per bulan untuk membiayai KPR miliknya di perumahan Bumi Cimanggis Indah, Depok, Jawa Barat.

Namun, menginjak tahun keempat, bunga KPR yang dikenakan menjadi 12,5% per bulan sesuai akad pengajuan KPR di awal. Mau tidak mau, dia bersama suaminya kini menanggung cicilan Rp 6,2 juta per bulan.

Kenaikan suku bunga itu sudah diinfokan oleh pihak BNI dari bulan-bulan sebelumnya. Penetapan suku bunga 12,5% dijanjikan tidak akan naik hingga semester pertama 2024 walaupun suku bunga BI naik.

Audry bersama suami pun melakukan kalkulasi. Jika tetap bertahan dengan biaya KPR saat ini maka akan lebih banyak pengeluaran yang ditanggung. Apalagi masa KPR ini memakan waktu lama hingga 25 tahun.

"Jadi tambah pengeluaran [KPR], karena kami juga belum ada pos anggaran lain yang bisa dipangkas. Pusing sih sebenarnya," kata Audry, kepada Katadata.co.id, Minggu (5/5).

Keduanya pun berencana mengambil opsi take over atau memindahkan kreditnya ke bank lain yang menawarkan tingkat bunga yang lebih murah. Dia pun berencana memangkas jangka waktu KPR dari 25 menjadi 15 tahun agar cepat lunas.

Wanita berkaca mata ini pun memutuskan pindah ke Bank Mandiri yang menawarkan suku bunga tetap 4,75% untuk 60 bulan dan floating rate 13%. Saat ini, dia sedang mempercepat proses administrasi dan balik nama sertifikat rumah di BPN.

Dia berharap proses ini bisa kelar dalam sebulan atau hingga Juni 2024. Jika tidak, dia khawatir akan menanggung biaya KPR lebih besar, karena ada peluang BNI menaikkan suku bunga pada semester kedua 2024. "Makanya kami lagi ngebut mengurus administrasi sekarang, biar cepet prosesnya," ujarnya.

Tak berbeda dengan Audry, pejuang KPR lainnya, yaitu Alif, juga merasakan hal serupa. Pegawai Badan Usaha Milik Negara (BUMN) ini sudah memasuki masa floating rate KPR sebesar 12,25% per tahun di Bank Mandiri.

Akibat kenaikan suku bunga itu, dia harus menguras tabungannya lebih dalam. Padahal pada tiga tahun pertama, tabungan yang ia simpan bisa lebih besar karena dikenakan suku bunga tetap 7,5% per tahun. "Saya sudah siapkan pos anggaran hingga masa floating rate. Jadi saya harus ambil dari kas atau tabungan utama jika ada kebutuhan lebih untuk rumah," kata laki-laki berusia 27 tahun tersebut.

Ia mengatakan tujuan BI menaikkan suku bunga adalah untuk menjaga inflasi tepat sasaran. Namun, banyak nasabah yang belum memperhitungkan pengeluarannya dalam mengambil KPR sehingga potensi kenaikan suku bunga bisa semakin memberatkan mereka.

"Harapannya, kalau bisa suku bunga turun, mengingat kenaikan gaji atau UMR (upah minimum regional) tidak seberapa dibandingkan kenaikan kebutuhan pokok," ujarnya.

Permintaan Kredit Bisa Sepi Peminat

Ekonom Celios Nailul Huda melihat kenaikan suku bunga BI akan berdampak cukup signifikan terhadap pertumbuhan kredit perbankan yang awalnya ditargetkan dapat tumbuh dua digit pada tahun 2024.

“Ekspansi perusahaan pun tampaknya akan sedikit lambat. Pada akhirnya dalam jangka waktu tertentu menekan permintaan secara agregat,” ujar Nailul.

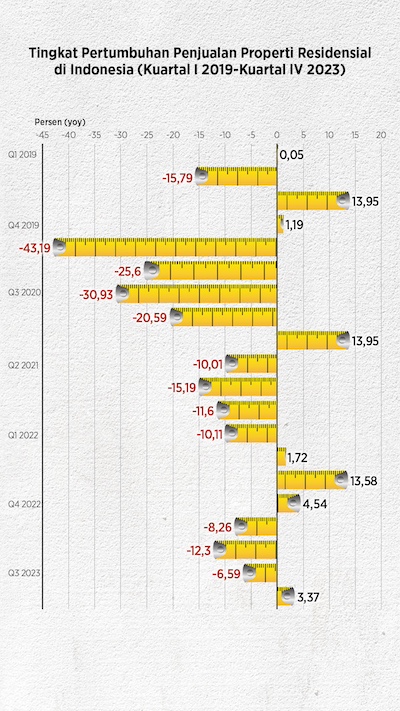

Jika ini terus berlanjut, maka daya beli masyarakat bisa menurun karena suku bunga KPR naik. Hal ini akan berdampak besar terhadap permintaan KPR terutama pada nasabah baru dan yang memilih skema floating rate.

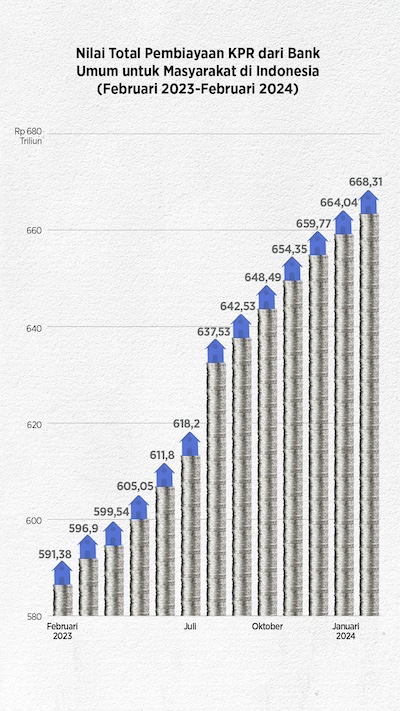

OJK sebelumnya memperkirakan pertumbuhan kredit dapat tumbuh 9% hingga 11% pada 2024. Bank Indonesia memprediksi pertumbuhan kredit lebih tinggi, yaitu di angka 10% sampai 12%.

Data Otoritas Jasa Keuangan (OJK) menunjukkan rata-rata suku bunga dasar kredit (SBDK) untuk kredit pemilikan rumah (KPR) nasional mencapai 8,98% pada Februari 2024. Angka ini lebih tinggi dibanding tahun 2022-2023 yang rata-rata 8,5% hingga 8,9%.

SDBK merupakan suku bunga dasar yang belum memperhitungkan premi risiko. Besaran premi ini ditentukan oleh masing-masing bank berdasarkan penilaian terhadap debiturnya. Dengan demikian, suku bunga kredit final yang dikenakan kepada debitur belum tentu sama dengan SBDK.

Senior Faculty Lembaga Pengembangan Perbankan Indonesia (LPPI) Moch Amin Nurdin memperkirakan kenaikan suku bunga KPR akan terjadi tahun ini jika kondisi ekonomi, geopolitik global dan pelemahan rupiah masih berlanjut.

Dengan kondisi itu, kata Amin, akan memengaruhi daya beli masyarakat, pertumbuhan ekonomi dan kemampuan nasabah untuk membayar kredit. Sehingga, pertumbuhan kredit akan melambat di kisaran 9%-10% dan menekan pertumbuhan ekonomi.

Imbasnya pun akan meluas. Sejumlah perbankan berpeluang untuk merevisi target kredit dan dana pihak ketiga (DPK) untuk menekan risiko kredit macet (NPL) serta peningkatan biaya dana (cost of fund) pada tahun ini.

"Beberapa bank besar revisi target kredit, meski OJK dan BI tetap optimistis kredit bisa tumbuh double digit. Walau saya rasa, kondisi ini akan sulit," kata Amin.

BTN dan BRI Revisi Target Kredit 2024

Sejumlah bank besar mengerem laju pertumbuhan kredit untuk meredam lonjakan biaya dana dan risiko kredit macet. Hal ini bertujuan untuk mempertahankan tingkat margin hingga kualitas pinjaman nasabah.

Bank BTN dan BRI memilih merevisi target kredit untuk mengantisipasi dampak kenaikan suku bunga BI, inflasi, pelemahan rupiah, ketidakpastian ekonomi hingga memanasnya tensi geopolitik di Timur Tengah.

Direktur Utama BTN Nixon LP Napitupulu mengatakan, BTN memilih menurunkan target pertumbuhan kredit dari 11%-12% menjadi 10%-11% pada tahun ini. Walaupun kredit tumbuh 14,8% secara tahunan (year-on year/yoy) menjadi Rp 344,2 triliun pada kuartal I 2024.

"[Revisi kredit] untuk antisipasi likuiditas yang belakangan akan menjadi lebih mahal, pendanaan juga jadi mahal karena suku bunga sekarang lebih menantang," kata Nixon dalam Paparan Kinerja Kuartal I 2024, Kamis (25/4).

Di tengah antisipasi penyaluran kredit, bank pelat merah ini berhasil menekan rasio kredit macet atau NPL Gross dari 3,5% menjadi 3% pada kuartal I 2024. Hal ini sejalan dengan strategi BTN dengan meningkatkan rasio pencadangan kredit masalah atau NPL coverage dari 145,9% menjadi 152,8%.

Artinya, semakin tinggi NPL coverage, maka perbankan akan semakin siap menghadapi risiko memburuknya kualitas aset mereka. Terutama dari kemungkinan nasabah tidak melunasi kredit.

BTN masih menimbang-nimbang opsi menaikkan bunga KPR karena ada potensi tunggakan kredit hingga tiga bulan atau disebut dengan kolektibilitas dua (kol-2). Kondisi ini akan membuat cadangan kerugian penurunan nilai (CKPN) membengkak.

"Kadang-kadang lebih bagus kehilangan sedikit peluang margin daripada kehabisan biaya. Prinsipnya seperti itu, ada prinsip-prinsip yang bisa dipegang kalau mengelola bisnis," ujarnya.

Bank BRI juga menurunkan target pertumbuhan kredit menjadi 10% sampai 11% dari sebelumnya di kisaran 11% hingga 12% pada 2024. Direktur Utama BRI Sunarso pun menargetkan pertumbuhan kredit lebih moderat pada Juni 2024.

Kemudian memperketat loan portfolio guideline (LPG) atau pedoman pinjaman. Hal ini untuk menekan kenaikan rasio kredit bermasalah yang berada di level 3,11% pada Maret 2024, atau naik dari level sebelumnya di 2,8%.

"Jika terjadi pemburukan kualitas aset, maka BRI harus memperhatikan NPL coverage ratio atau rasio pencadangan yang harus dijaga dalam level tinggi," kata Sunarso.

Menanti Insentif Tambahan dari Pemerintah

Manajemen PT Metropolitan Land Tbk (Metland) memperkirakan kenaikan BI Rate akan memengaruhi daya beli konsumen, yang sebagian besar adalah end user atau pembeli rumah pertama melalui skema KPR.

Direktur Metropolitan Land Olivia Surodjo mengatakan, efek BI Rate akan terasa pada kenaikan bunga KPR pada tiga atau enam bulan ke depan. Kenaikan ini kemungkinan menyasar nasabah yang baru mengajukan cicilan tapi bunga KPR masih akan berada di bawah 10% karena likuiditas bank masih kuat.

Dengan kenaikan suku bunga BI, Metland tidak akan merevisi target marketing sales sebesar Rp 1,9 triliun pada 2024. Tercatat marketing sales pada kuartal I 2024 sudah mencapai Rp 438 miliar. Segmen residensial menyumbang 70% terhadap bisnis Metland.

Olivia menilai, insentif pajak pertambahan nilai ditanggung pemerintah (PPN DTP) bisa menjadi pendorong bagi konsumen agar tidak menunda pembelian properti dan sangat baik jika program tersebut dapat diperpanjang.

Selain insentif pemerintah, sejumlah strategi telah dipersiapkan perusahaan untuk mendorong penjualan perumahan dengan menghadirkan produk perumahan yang memiliki luas tanah yang memadai untuk pembeli rumah pertama.

Dengan begitu, mereka bisa mendapatkan harganya lebih terjangkau yang nantinya bisa menjadi rumah tumbuh. "Metland juga memberikan program kemudahan cara bayar, bebas biaya-biaya hingga hadiah langsung," kata dia.

Ketua Umum DPP Realestat Indonesia (REI) Joko Suranto pun masih optimistis bisnis properti bisa lebih baik dari 2023 karena rumah atau tempat tinggal masih jadi kebutuhan primer masyarakat.

Joko berpendapat, perbankan tidak serta merta menaikkan suku bunga KPR karena berpotensi mengerek kredit macet dan persaingan bisnis KPR juga sangat sengit. "Kami melihat neraca perbankan masing-masing besar, portofolio DPK (dana pihak ketiga) masih sangat cantik dan biaya dana relatif terjaga," kata Joko dalam diskusi daring, Rabu (1/5).

Dengan kondisi itu, perbankan tidak selalu mengikuti arah suku bunga bank sentral. Jika benar-benar bunga KPR dinaikkan, menurut dia, bank akan gencar melakukan promosi dan penetrasi agar pangsa pasar tidak tergerus.