Angin segar berhembus di sekeliling Grup Lippo. Salah satu konglomerasi terbesar di Indonesia ini baru saja mengumumkan rencana transformasi bisnis PT Lippo Karawaci Tbk (LPKR) melalui pendanaan senilai US$ 1,01 miliar (Rp 14,5 triliun) dan fokus pada tiga lini bisnis utama. Langkah-langkah ini akan menjadi penyelamat kondisi perusahaan yang tengah terbelit beban utang dan ketatnya likuiditas.

Manajemen Lippo Karawaci dalam keterangan tertulisnya menyebutkan, perseroan akan mendapatkan dana US$ 730 juta atau Rp 10,58 triliun dari rights issue yang dijamin penuh oleh keluarga Riady. Aksi korporasi yang ditargetkan tuntas pada semester I 2019 itu akan menarik masuknya dua investor baru, yakni George Raymond Zage III melalui Tiga Investments Pte Ltd dan Chow Tai Fook Nominee Limited melalui anak usahanya Swift Hunter Limited. Total komitmen dari kedua investor itu mencapai US$ 70 juta atau sekitar Rp 1,01 triliun.

George Raymond Zage III adalah penasihat senior Farallon Capital Asia, pemimpin konsorsium yang menjadi pemenang divestasi 51% saham PT Bank Central Asia Tbk (BBCA) pada 2003. Adapun Chow Tai Fook Nominee Ltd adalah bagian dari Chow Tai Fook Group, konglomerasi bisnis yang berpusat di Hong Kong. Bisnis Chow Tai Fook tersebar mulai dari bisnis perhiasan, pengembang properti, hotel, dan department store hingga bisnis pelabuhan dan kasino.

Selain itu, perusahaan memperkirakan bisa meraih dana segar US$ 280 juta atau sekitar Rp 4,06 triliun dari divestasi aset-asetnya. Lippo akan melepas 40% sahamnya di Yoma Siloam Hospital Pun Hlaing Limited dan 35% saham di Pun Hlaing International Hospital Limited senilai US$ 20 juta atau Rp 290 miliar. Transaksi ini ditargetkan tuntas pada semester I 2019.

Lippo Karawaci juga akan menjual Lippo Mall Puri senilai US$ 260 juta atau sekitar Rp 3,77 triliun kepada Lippo Malls Indonesia Retail Trust (LMIRT). Transaksi ini diharapkan rampung pada semester II 2019.

Guyuran dana dari rights issue dan penjualan aset tersebut akan meningkatkan likuiditas perusahaan yang tertekan sejak kuartal III 2018. Perusahaan juga menyiapkan sederet rencana untuk mengurangi beban utang.

Pertama, perusahaan menyisihkan dana US$ 150 juta atau Rp 2,17 triliun untuk tender offer pembelian kembali (buyback) obligasi yang akan jatuh tempo April 2022 dan Oktober 2026. Perseroan juga mengalokasikan US$ 125 juta atau Rp 1,8 triliun untuk melunasi utang yang akan jatuh tempo pada 2019 dan 2020.

Manajemen Lippo Karawaci menyatakan, pembelian kembali kedua obligasi valas tersebut akan dilakukan dengan harga di bawah nilai pari (par value). Langkah ini cukup berisiko karena berpotensi memicu kebijakan rating negatif, termasuk potensi penurunan peringkat utang perusahaan menjadi default atau selective default.

"Kami yakin kalaupun situasi tersebut terjadi, dampaknya hanya sementara," kata manajemen Lippo Karawaci dalam siaran pers, Selasa (12/3). Lembaga pemeringkat akan mengkaji ulang peringkat utang Lippo Karawaci setelah penawaran tender pembelian kembali obligasi itu selesai. Kedua langkah tersebut akan memperbaiki profil jatuh tempo utang dan posisi likuiditas jangka pendek LPKR.

(Baca: Peringkat Utang Turun, Lippo Karawaci Optimistis Bisa Bayar Obligasi)

Kedua, menyisihkan dana sebesar US$ 315 juta atau Rp 4,57 triliun disiapkan untuk membayar beban bunga dan dukungan pendapatan Real Estate Investment Trusts (REITs) yang harus dikeluarkan hingga 2020 dan modal kerja perusahaan pada 2019-2020.

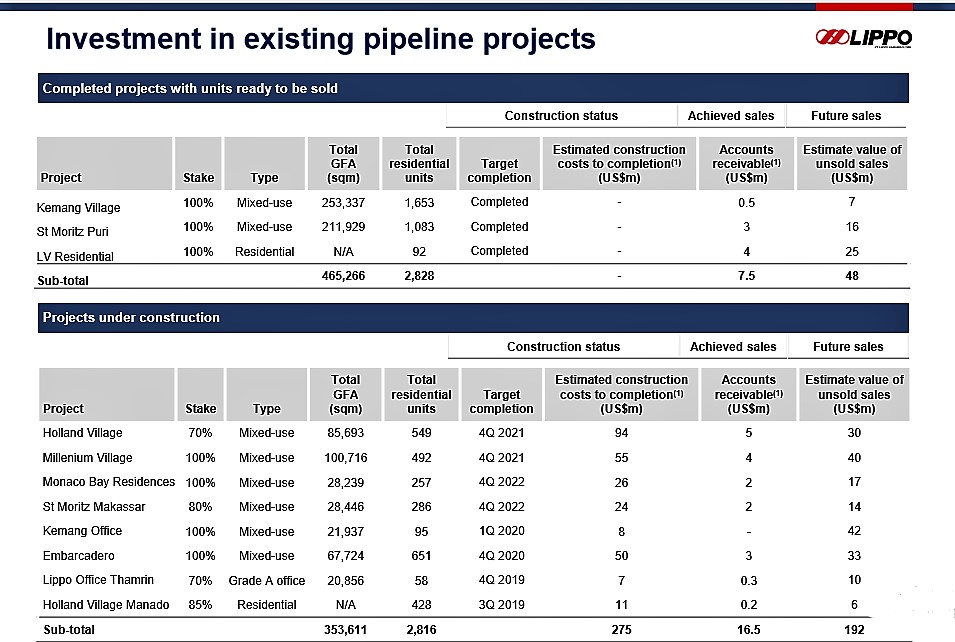

Ketiga, Lippo Karawaci akan menggunakan US$ 100 juta atau Rp 1,45 triliun dari dana itu untuk meneruskan proyek-proyek yang sedang berjalan. Ada delapan proyek utama LPKR, yakni Holland Village, Millenium Village, Monaco Bay Residences, St Moritz Makassar, Perkantoran Kemang, Embarcadero, perkantoran Lippo Thamrin, dan Holland Village Manado.

Keempat, perusahaan akan menggunakan dana sebesar US$ 200 juta atau Rp 2,9 triliun untuk melanjutkan proyek Meikarta melalui rights issue PT Lippo Cikarang Tbk (LPCK). Meski laporan keuangan PT Mahkota Sentosa Utama (MSU) -pengembang kawasan Meikarta-- tidak dikonsolidasikan lagi dalam laporan keuangan LPCK sejak Mei 2018, proyek tersebut tetap berada dalam naungan Grup Lippo. Induk perusahaan properti Grup Lippo itu menyebut masih ada infrastruktur dan sejumlah fasilitas yang akan dibangun di Meikarta, dari pusat perbelanjaan, rumah sakit, hingga pusat keuangan dan teknologi.

Kelima, dana sebesar US$ 120 juta atau Rp 1,74 triliun untuk membayar biaya-biaya terkait penjualan aset Lippo Mall Puri. Setengahnya dibayarkan untuk pajak transaksi dan kewajiban sewa REITs. Sisanya digunakan untuk mempertahankan kepemilikan saham Lippo Karawaci di LMIRT sebesar 30,7%.

(Baca: Lippo Karawaci Bidik Pendanaan Rp 14,5 T, Salah Satunya untuk Meikarta)

Risiko Refinancing Jangka Pendek Teratasi

Strategi penggalangan dana Lippo Karawaci mendapat apresiasi dari lembaga pemeringkat Moody's Investor Service. Institusi ini menegaskan peringkat utang B3 untuk PT Lippo Karawaci Tbk (LPKR) dan obligasi senior yang diterbitkan oleh anak usahanya, Theta Capital Pte. Moody's juga menaikkan prospek peringkat utang untuk kedua perusahaan tersebut dari negatif menjadi stabil.