Ramai Dugaan Gratifikasi terkait IPO, Bagaimana Mekanisme IPO di BEI?

Bursa Efek Indonesia (BEI) dikabarkan memecat lima orang karyawan dari Divisi Penilaian Perusahaan pada periode Juli–Agustus 2024. Berdasarkan surat yang dikirim ke ruang wartawan BEI, pemecatan kelima karyawan itu diduga karena pelanggaran yang dilakukan oleh oknum karyawan yang meminta imbalan dan gratifikasi atas jasa penerimaan emiten agar sahamnya bisa tercatat di BEI lewat initial public offering atau IPO.

Lalu, bagaimana mekanisme suatu perusahaan bisa melaksanakan penawaran umum saham atau initial public offering (IPO) di BEI?

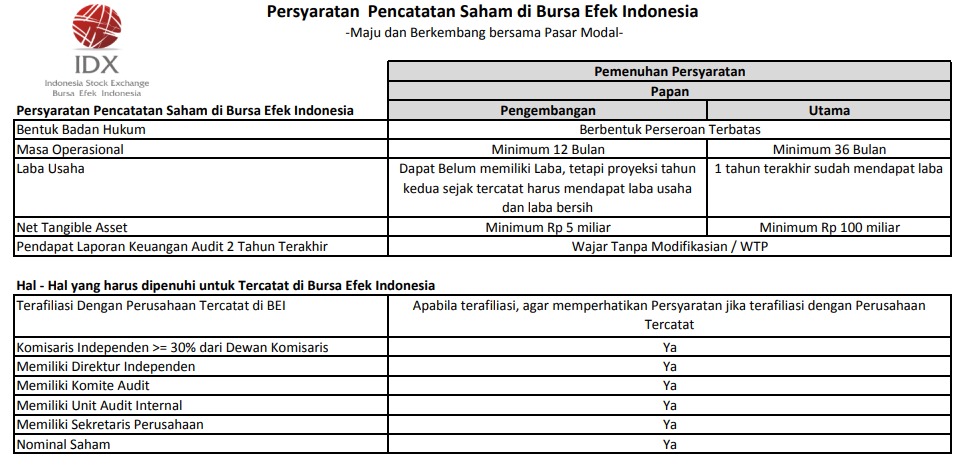

1. Persyaratan

Berdasarkan laman BEI, perusahaan dapat mencatatkan efeknya berupa saham (Papan Utama, Papan Pengembangan dan Papan Akselerasi), Obligasi dan Sukuk di Bursa Efek Indonesia. Berikut persyaratan untuk dapat mencatatkan saham dan obligasi/sukuk di Bursa Efek Indonesia (BEI).

Adapun syarat pemegang saham untuk tercatat di bursa adalah sebagai berikut:

Papan Utama

- Jumlah saham yang dimiliki bukan pengendali & bukan pemegang saham utama minimal 300 juta saham dan:

- 20% dari total saham, untuk ekuitas < Rp500 miliar

- 15% dari total saham, untuk ekuitas Rp500 miliar – Rp2 triliun

- 10% dari total saham, untuk ekuitas > Rp2 triliun

- Jumlah Pemegang Saham > 1.000 pihak

Papan Pengembangan

- Jumlah saham yang dimiliki bukan Pengendali & bukan Pemegang Saham Utama min. 150 juta saham dan:

- 20% dari total saham, untuk ekuitas < Rp500 miliar

- 15% dari total saham, untuk ekuitas Rp500 miliar – Rp2 triliun

- 10% dari total saham, untuk ekuitas > Rp2 triliun

- Jumlah Pemegang Saham > 500 pihak

2. Persiapan

- Membentuk Tim Internal IPO

Langkah pertama adalah membentuk tim internal perusahaan yang didedikasikan untuk mempersiapkan IPO. Tim ini akan bertanggung jawab memastikan kelancaran proses IPO, khususnya dalam penyampaian dokumen dan informasi yang dibutuhkan oleh lembaga dan profesi penunjang pasar modal.

- Menunjuk Penjamin Emisi Efek dan Lembaga Penunjang

Selanjutnya, perusahaan perlu menunjuk penjamin emisi efek serta lembaga dan profesi penunjang pasar modal yang berpengalaman. Mereka akan membantu mempersiapkan dokumen yang diperlukan dan memberikan panduan teknis sepanjang proses IPO.

- Restrukturisasi Internal dan Diskusi Permodalan

Restrukturisasi internal perusahaan dan diskusi mengenai permodalan dilakukan untuk membuka potensi pendanaan yang optimal. Hal ini penting agar perusahaan siap dalam menghadapi perubahan struktur modal dan manajemen saat menjadi perusahaan publik.

- Memenuhi Persyaratan BEI dan OJK

Perusahaan harus memastikan bahwa semua persyaratan yang ditetapkan oleh Otoritas Jasa Keuangan (OJK) dan BEI telah dipenuhi. Hal ini mencakup persyaratan untuk menjadi perusahaan publik dan terbuka, yang bertujuan memastikan kepatuhan terhadap regulasi dan kelancaran proses IPO.

- Menetapkan Struktur IPO

Perusahaan perlu memutuskan struktur IPO yang sesuai, termasuk mempertimbangkan potensi dilusi saham bagi pemilik. Struktur ini akan mempengaruhi strategi penawaran saham dan dampaknya terhadap pemegang saham lama.

- Melaksanakan Rapat Umum Pemegang Saham Luar Biasa (RUPSLB)

Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) harus diadakan untuk mendapatkan persetujuan dari pemegang saham mengenai rencana IPO. Persetujuan ini merupakan langkah penting sebelum perusahaan dapat melanjutkan proses ke tahap berikutnya.

- Melengkapi Dokumentasi

Langkah terakhir adalah memastikan seluruh dokumentasi yang diperlukan telah lengkap dan sesuai dengan persyaratan yang ditetapkan oleh OJK, BEI, dan Kustodian Sentral Efek Indonesia (KSEI). Dokumentasi yang lengkap adalah kunci utama agar proses IPO dapat disetujui oleh otoritas terkait dan berjalan sesuai dengan rencana

3. Proses

Dalam proses IPO, perusahaan harus membentuk tim internal, menunjuk penjamin emisi efek, serta lembaga dan profesi penunjang pasar modal yang akan mendukung proses persiapan menjadi perusahaan terbuka. Tim ini akan bertugas untuk memperoleh persetujuan RUPS, mengubah Anggaran Dasar, serta menyiapkan dokumen-dokumen yang diperlukan untuk disampaikan kepada Bursa Efek Indonesia (BEI), Otoritas Jasa Keuangan (OJK), dan Kustodian Sentral Efek Indonesia (KSEI).

4 Peraturan

Persyaratan dan Mekanisme Penawaran Umum serta Pencatatan diatur oleh Otoritas Jasa Keuangan (OJK) dan Bursa Efek Indonesia (BEI), perusahaan dapat mempelajari lebih lanjut ketentuan dan peraturan yang berlaku. Perusahaan juga perlu memperhatikan peraturan yang berlaku terkait permodalan untuk setiap Industri kegiatan bisnis.

5. Program Road to IPO

IDX Incubator adalah inisiatif dari Bursa Efek Indonesia yang bertujuan membantu startup dan perusahaan dengan aset kecil hingga menengah dalam mengembangkan bisnis. Program ini memberikan pelatihan dan menghubungkan mereka dengan investor serta perusahaan tercatat.

Program Road to IPO merupakan pelatihan khusus bagi perusahaan dengan aset kecil dan menengah yang ingin menjadi perusahaan terbuka. Materi pelatihan meliputi regulasi terkait IPO, persiapan roadshow untuk investor, serta pemahaman aspek keuangan dan hukum. Program ini akan dijalankan sesuai dengan kebutuhan perusahaan.