4 Cara Menghitung Bunga Bank hingga Contoh Soal dan Penjelasannya

Bunga bank adalah sejumlah imbalan yang diberikan oleh bank kepada nasabah, atas dana yang disimpan di bank. Cara menghitung bunga bank berdasarkan persentase tertentu, dari pokok simpanan dan jangka waktu simpanan, ataupun tingkat bunga yang dikenakan terhadap pinjaman yang diberikan bank kepada debiturnya.

Bunga bank juga dapat diartikan sebagai biaya yang harus dibayarkan oleh bank kepada nasabah, dan harga yang harus dibayar oleh nasabah kepada bank jika nasabah memperoleh fasilitas pinjaman.

Bunga bank dapat dibedakan menjadi dua, yaitu bunga simpanan dan pinjaman.

- Bunga simpanan adalah bunga yang diberikan sebagai balas jasa bagi nasabah yang menyimpan uangnya di bank.

- Bunga pinjaman adalah bunga yang diberikan kepada para peminjam atau harga yang harus dibayar oleh nasabah peminjam kepada bank, seperti bunga kredit.

Kedua macam bunga tersebut merupakan komponen utama faktor biaya dan pendapatan bagi bank.

Cara Menghitung Bunga Bank

Terdapat beberapa cara menghitung bunga bank sesuai jenisnya. Berikut pembahasannya dirangkum dari buku Bank & Lembaga Keuangan Modern Lainnya (2020).

1. Cara Menghitung Bunga Bank Tetap (Flat Rate)

Suku bunga tetap adalah suku bunga pinjaman tersebut tidak berubah sepanjang masa kredit. Nilai suku bunga akan tetap sama setiap bulannya karena dihitung berdasarkan persentase bunga yang dikalikan dengan pokok pinjaman ditambah bunga setiap bulan.

Suku bunga tetap biasanya diterapkan untuk kredit-kredit yang nilainya kecil dan jangka waktu pendek, bisa hitungan bulan atau tahun. Simak contoh cara menghitung bunga bank flat rate berikut:

Ibu Tania mengajukan kredit sebesar Rp 120 juta dengan jangka waktu kredit selama 12 bulan dan dikenakan bunga pinjaman sebesar 10 % per tahun secara flat. Berapa angsuran yang harus dibayar setiap bulan?

Pembahasan:

Cicilan pokok : Rp 120 juta/12 bulan = Rp 10 juta/bulan.

Bunga: (Rp 120 jut x 10 %)/12 bulan = Rp 1 juta.

Angsuran per bulan: Rp 10 juta + Rp 1 juta = Rp 11 juta.

2. Cara Menghitung Suku Bunga Bank Efektif (Effective Rate)

Suku bunga efektif adalah perhitungan bunga pinjaman yang dilakukan pada setiap akhir periode cicilan. Bunga dihitung berdasarkan nilai pokok yang belum dibayarkan oleh peminjam. Simak contoh cara menghitung bunga bank efektif berikut:

Bapak Bambang mengajukan kredit sebesar Rp 120 juta dengan jangka waktu kredit selama 12 bulan dan dikenakan bunga pinjaman sebesar 10 % per tahun secara efektif. Berapa angsuran per bulan yang harus dibayar?

Pembahasan:

Cicilan pokok: Rp 120 juta/12 bulan = Rp 10 juta/bulan.

Bunga bulan 1: ((Rp 120 juta - ((1-1) x Rp 10 juta)) x 10 % : 12 = Rp 1 juta. Maka cicilan bulan pertama = Rp 10 juta + Rp 1 juta = Rp 11 juta.

Bunga bulan 2: ((Rp 120 juta - ((2-2) x Rp 10 juta)) x 10 % : 12 = Rp 916.667. Maka cicilan bulan kedua = Rp 10 juta + Rp 916.667 = Rp 10.916.667.

Dan seterusnya hingga kredit lunas. Terlihat pengurangan angsuran setiap bulannya karena penerapan bunga efektif yang membuat bunga semakin kecil sesuai sisa pokok pinjaman.

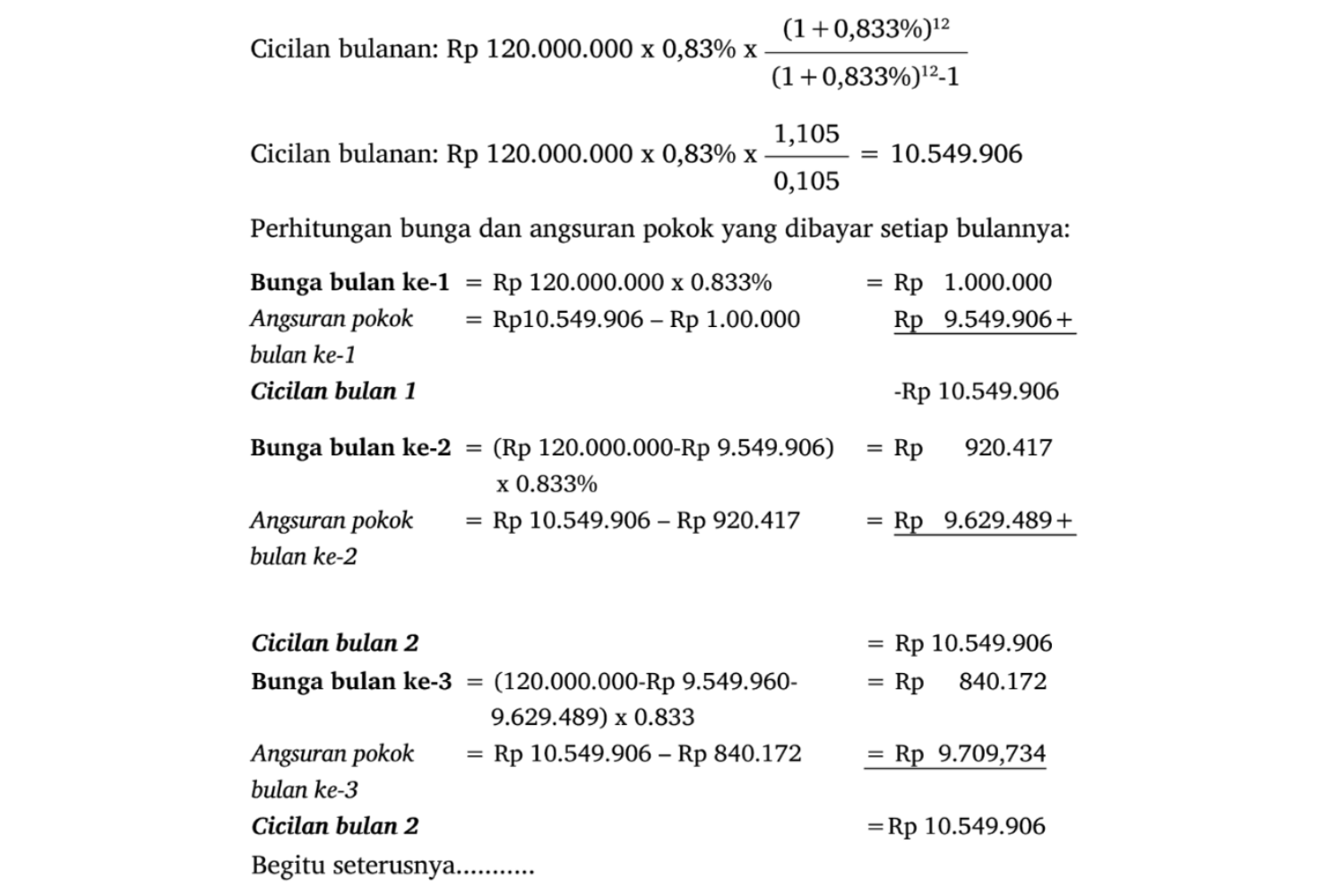

3. Cara Menghitung Bunga Bank Anuitas (Annuity Rate)

Dalam perhitungan suku bunga anuitas, porsi bunga yang harus dibayarkan pada masa awal sangat besar, sedangkan angsuran pokok sangat kecil. Perhitungan suku bunga anuitas merupakan modifikasi dari perhitungan bunga efektif. Nilai bunga per bulan akan berkurang, namun cicilan pokoknya akan membesar.

Berikut contoh cara menghitung bunga bank anuitas:

Bapak Bambang mengajukan kredit sebesar Rp 120 juta dengan jangka waktu kredit selama 12 bulan dan dikenakan bunga pinjaman sebesar 10 % per tahun secara anuitas. Berapa angsuran per bulan yang harus dibayar?

Pembahasan:

4. Cara Menghitung Bunga Bank Mengambang (Floating Rate)

Perhitungan bunga mengambang atau floating rate dilakukan sesuai tingkat suku bunga pasar pada periode tersebut. Hasil perhitungannya bisa lebih rendah, tinggi, atau sama dengan periode sebelumnya. Suku bunga mengambang biasa ditemui pada KPR, kredit investasi dan kredit modal kerja.

Bank menggunakan perhitungan bunga mengambang untuk mengantisipasi kenaikan atau penurunan suku bunga setelah kredit berjalan selama tiga tahun lamanya. Sistem ini juga diterapkan pada bunga untuk obligasi (surat utang).

Misalnya, bunga awal ditetapkan sebesar 11,5 % per tahun. Kemudian suku bunga akan ditinjau ulang sesuai nilai yang berlaku di pasar uang saat itu. Jika suku bunga naik, kemungkinan bank juga menaikkan suku bunga pinjaman. Jika suku bunga turun, terdapat dua kemungkinan, yaitu:

- Suku bunga pinjaman tetap sama dengan periode yang lalu.

- Suku bunga pinjaman diturunkan sesuai suku bunga di pasar uang.