Kami Belum Pakai Uang IPO, tapi Performa Sudah Tumbuh

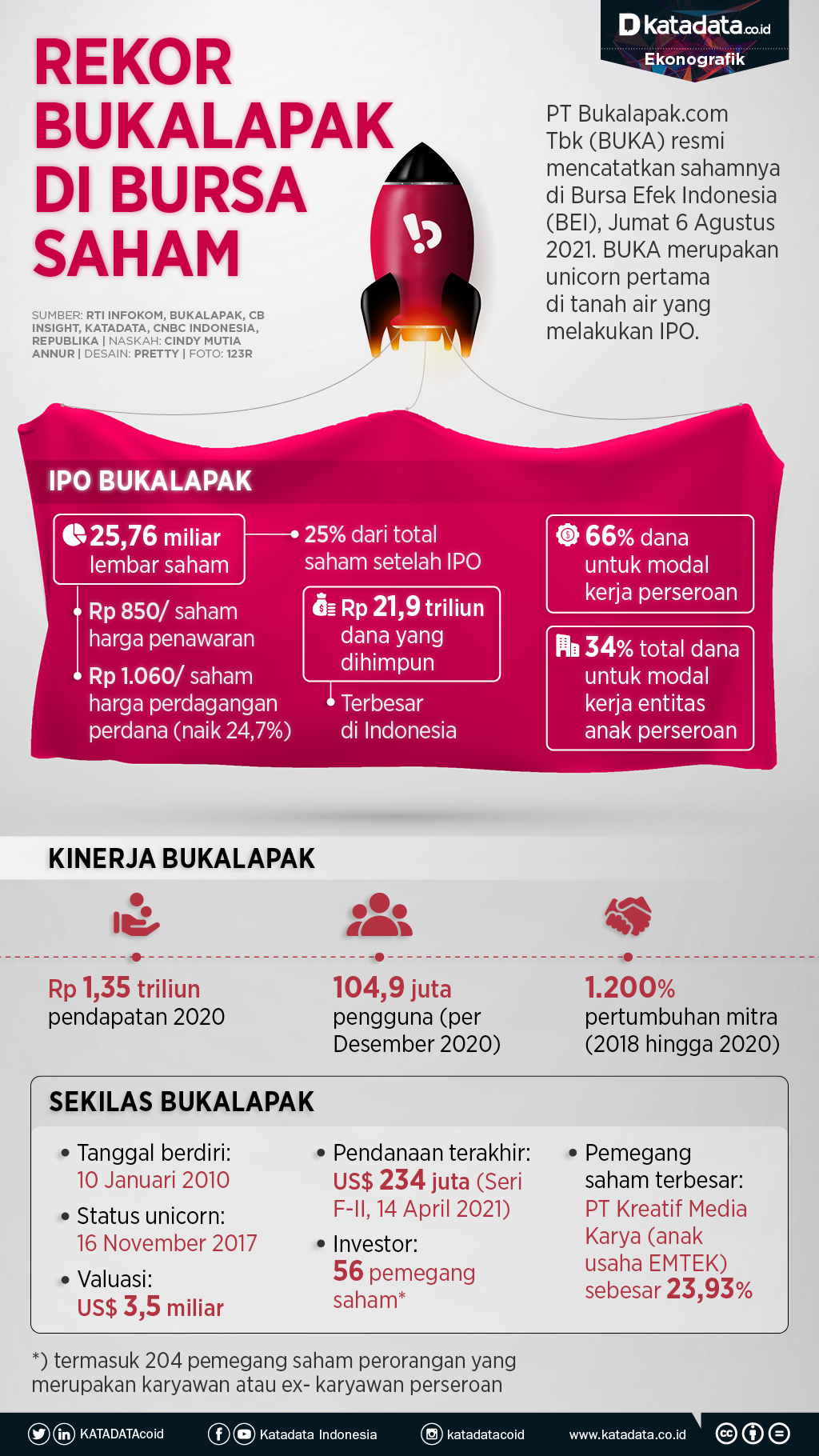

Bukalapak jadi fenomena di bursa saham tahun ini. Saat IPO Agustus lalu, all-commerce ini mencetak sejarah IPO unicorn pertama di Indonesia dengan rekor dana yang dihasilkan Rp 21,9 triliun.

Animo investor sangat tinggi, sehingga mengalami kelebihan permintaan (oversubscribed) sekitar 8,7kali. Ada hampir 100 ribu investor yang mengoleksi saham Bukalapak.

Namun, belakangan harga saham berkode BUKA ini terus merosot hingga jatuh di bawah harga IPO Rp 850 per saham. Pada 22 Desember lalu, harga BUKA hanya Rp 446.

Padahal, dalam empat bulan terakhir sejak IPO, menurut Chief Executive Officer atau CEO Bukalapak Rachmat Kaimuddin, kas perusahaan naik berpuluh-puluh kali lipat. Pendapatan juga naik dan laba membaik. “Semua matriks menunjukkan membaik,” katanya dalam wawancara khusus dengan Tim Katadata.co.id selama lebih dua jam, medio Desember lalu.

Bagaimana strategi manajemen meningkatkan kinerja usaha dan harga saham Bukalapak ke depan? Berikut petikan wawancaranya.

IPO Bukalapak apakah sudah direncanakan jauh-jauh hari?

Sejak saya masuk (Desember 2019) sebenarnya sudah ada keinginan untuk IPO. Salah satu keinginan saya adalah mempersiapkan Bukalapak menjadi IPO ready, artinya dari sisi tata kelola, infrastruktur perusahaan, dan sebagainya. Untuk waktunya, kami selalu melihat momen yang tepat.

Persiapannya tidak lama-lama banget. Hitungan bulan. Tapi pemikirannya butuh waktu lama. Ada pertimbangan-pertimbangan tertentu.

Jadi dari sisi pemikiran, kami sudah memikirkannya cukup lama. Dari sisi, OK, we think it’s the time to pull the trigger, 2021 looks good.

Seperti apa kompleksitas proses IPO unicorn?

Yang membedakan adalah exposure karena kami unicorn Indonesia. Terus mungkin produknya dipakai banyak orang, namanya sangat dikenal, ini jadi perhatian masyarakat.

Saya pernah bekerja di perusahaan publik tapi jumlah konsumennya tidak sebesar Bukalapak. Nah, sekarang ibaratnya namanya sudah besar, perhatian orang juga besar.

Kami belum melakukan apa-apa, banyak orang sudah bertanya kapan (IPO). Dari situ sudah ada tantangannya.

Kami sangat berpegang teguh dengan prosesnya dan itu sangat strict. Kalau sudah submit (dokumen), kami masuk ke quiet time. Kami tidak boleh ngomong kalau mau listing.

Bukalapak tidak melewati proses pra-IPO?

We didn’t take that offer. Kami tidak memakai instrumen apa pun seperti itu.

Bagaimana animo investor saat penawaran saham Bukalapak?

Animonya luar biasa. Kami senang sekali. Jadi saat melakukan pricing, kami sangat percaya diri sebenarnya, antara Rp 750 ke Rp 850 per saham. Kami merasa ini harga yang fair dan permintaannya sangat kuat di Rp 850.

Jadi, yang pertama kami lihat adalah harga. Yang kedua adalah demand. Kami memasang harga tersebut (harga IPO Rp 850) dengan anggapan masih oversubscribe. Ini karena kami ingin melihat mekanisme pasar.

Investor-investor Bukalapak sebelum IPO sangat suportif dengan IPO ini. Kami minta mereka lockup (saham) delapan bulan. Tidak ada kewajiban sebenarnya. Tapi mereka mau lockup 90% sahamnya, jadi hanya 10% boleh mereka jual.

Jadi pemegang saham lama yang menjual (saat IPO) itu hanya 3%-an (dari total pemegang saham Bukalapak).

Apa yang membedakan siapa yang boleh jual, siapa yang wajib lockup?

Ada yang wajib, ada yang tidak. Jadi yang mandatory adalah yang mendapatkah saham di bawah harga IPO saat enam bulan sebelum registrasi pertama (IPO). Daftarnya semua ada di prospektus. Hanya 4,5% yang didilusi oleh yang IPO.

Jadi, investor yang lockup, cuma dapat jatah 10% melepas saham?

Iya, mereka menyetujui melepas 10%. Ini voluntary. Kalau mandatory ada investor yang lockup 100%. Semua disebutkan di prospektus sehingga mereka terikat.

Riset beberapa sekuritas besar memperoyeksikan harga saham BUKA sebenarnya di atas Rp 1.000. Tapi mengapa sampai hari ini harga saham BUKA masih di bawah harga IPO?

Dalam empat bulan, cash kami naik berpuluh-puluh kali lipat (jadi sekitar Rp 23 triliun). Pendapatannya naik. Labanya membaik. Semua matriks menunjukkan membaik.

Honestly, setiap hari ada puluhan ribu transaksi. Masing-masing punya alasan kenapa jual (saham). Alasannya banyak banget dan kalau kita analisis hanya satu bagian jadi tidak komprehensif. Jadi saya tidak mau berspekulasi.

Jadi, tidak masuk akal saham BUKA turun terus?

Kami all commerce company. Kami fokus menyediakan platform jual-beli kepada usaha mikro, kecil, dan menengah (UMKM), baik online maupun offline. Fokus kami underserved market dan mitra Bukalapak.

Kami tahu, mungkin kami bukan yang paling besar tapi ingin melayani yang terbaik untuk customer. Hari ini mitra kami tumbuh ratusan persen dan uang (hasil IPO) masih utuh, belum terpakai.

Belum memakai uangnya, tapi performa kami sudah bisa tumbuh. Kami akan memakai uangnya when we think it’s proper for something we believe. Seperti pelor, belum dipakai tapi musuh sudah banyak yang mati.

Pelornya akan dipakai untuk akusisi?

Garis besarnya ada empat yang ingin kami lakukan. Satu, memberikan akses pasar yang luas kepada UMKM. Kedua, memberikan dagangan atau inventory, baik barang atau jasa, yang lebih banyak kepada UMKM.

Ketiga, memberikan akses proses bisnis modern kepada UMKM. Keempat, memberika akses terhada Jasa keuangan dan permodalan. Jadi ini framework-nya.

Saat ini kami memiliki PT Bukalapak.com dan enam anak perusahaan. Uang hasil IPO 34% untuk anak usaha, kemudian 66% untuk Bukalapak. Kami tulis sebagai modal kerja.

(Pada 23 Desember 2021, berdasarkan hasil Rapat Umum Pemegang Saham Luar Biasa/RUPSLB, Bukalapak mengubah alokasi dana IPO menjadi 33% untuk modal kerja perseroan, 34% untuk entitas anak, dan sisanya untuk pertumbuhan dan/atau pengembangan usaha perseroan dan entitas anak)

Dengan uang kas Rp 23 triliun mungkin dapat dielaborasi perusahaan apa yang dicari Bukalapak?

Terus terang kami belum bisa bicara apa-apa. Semua yang kami lakukan akan dipertanggungjawabkan.

E-commerce sedang berkembang dengan cepat. Salah satu sektor yang menjanjikan adalah logistik dan bank digital. Bukalapak akan mengarah ke sana?

Sekarang pertanyaannya, haruskah kami punya semua? Hari ini semuanya ada di Bukalapak. Logistik, financial services, investasi, pinjaman ada, tapi bekerja sama dengan pihak lain.

Kalau kami melihat ada yang masuk akal dan bisa melakukan lebih baik bersama pihak lain, ya mungkin kami akan open minded untuk berinvestasi bersama.

Jadi, kalau ada peluang, pasti kami akan mengkajinya, melihat value-nya apa. Proses ini membutuhkan waktu.