- Investor retail dihantui ketidakpastian setelah Bursa Efek Indonesia (BEI) menyatakan PT Waskita Karya Tbk (WSKT) terancam delisting.

- Krisis utang Waskita Karya merembet ke perusahaan asuransi dan dana pensiun yang menjadi investor obligasinya.

- Proses restrukturisasi utang membutuhkan waktu dan kesepakatan dari para kreditur. Sementara itu, skema merger dengan Hutama Karya baru bisa terlaksana setelah restrukturisasi utang tuntas.

Investor saham PT Waskita KaryaTbk (WSKT) tengah pusing tujuh keliling. PT Bursa Efek Indonesia (BEI) belum lama ini mengumumkan bahwa perusahaan konstruksi pelat merah itu terancam didepak dari bursa alias delisting.

Bursa melihat emiten yang tengah bergulat dengan restrukturisasi utang jumbo ini mengalami kondisi atau peristiwa yang secara signifikan berpengaruh negatif terhadap kelangsungan usaha perusahaan, baik secara finansial maupun secara hukum. Selain itu, perusahaan juga dinilai tidak dapat menunjukkan indikasi pemulihan yang memadai.

Pengumuman dari BEI ini adalah peringatan pertama setelah saham Waskita dihentikan perdagangannya (suspend) selama enam bulan sejak Mei lalu. Masih ada empat peringatan lagi sebelum Waskita benar-benar terdepak. Bursa memberi batas waktu hingga Mei 2025.

Anna (bukan nama sebenarnya), tertunduk lesu mendengar berita tersebut. Perempuan berusia 27 tahun itu tercatat sebagai salah satu dari 96.589 investor Waskita Karya.

Ia berinvestasi di saham emiten pelat merah itu sejak November 2021. Waktu itu ia membeli 103 lot dengan harga di kisaran Rp 800-an per saham. Artinya, modal Anna untuk membeli saham WSKT mencapai Rp 8,2 juta.

"Tujuannya beli pasti mau dapat untung dari momen window dressing karena harganya diprediksi bisa balik ke sekitar Rp 1.000. Eh, ternyata malah turun," ujar dia. Padahal, harga saham WSKT sempat naik tinggi dari Rp 500-an ke level Rp 1.900-an pada periode September 2020 – Januari 2021.

Anna sempat terpikir untuk cut loss atau memangkas kerugian dengan melepas saham Waskita. Namun, Anna menahan diri karena penurunan harga saham itu sudah lumayan jauh. Sehari sebelum di-suspend, harga saham WSKT berada di Rp 202 per saham.

Ia juga masih berpikir positif karena Waskita merupakan perusahaan berstatus Badan Usaha Milik Negara (BUMN) sehingga masih ada peluang bagi perusahaan itu untuk mendapatkan suntikan modal dari pemerintah untuk memperbaiki kinerja keuangannya.

Namun, harapan Anna semakin menipis ketika saham Waskita dihentikan sementara perdagangan sahamnya pada Mei 2023. Apalagi ketika Kejaksaan Agung menyebut direktur utama BUMN itu terlibat kasus korupsi. Kekecewaan Anna semakin dalam. Ia kehilangan minat untuk berinvestasi di saham-saham BUMN, apalagi perusahaan konstruksi yang memiliki utang raksasa.

Anna yang berstatus karyawan swasta itu kini masih menggenggam sekitar 70-an lot saham Waskita. Ia berharap pemerintah mau turun tangan agar restrukturisasi utang Waskita segera menemukan titik terang dan suspend sahamnya bisa dibuka kembali oleh BEI.

Lain lagi kisah Dimas, seorang mahasiswa jurusan teknik sipil di salah satu perguruan tinggi swasta di Jakarta. Ia tertarik membeli saham Waskita karena BUMN ini banyak menggarap proyek besar, termasuk jalan tol. Akan tetapi, warning dari BEI soal potensi delisting Waskita membuatnya resah.

Ia menyebut dana yang diinvestasikan di saham Waskita memang tidak banyak untuk ukuran investor pemula seperti dirinya. Namun, tidak ada kepastian dana tersebut bakal kembali.

Saat saham Waskita dilarang diperdagangkan di semua pasar, investor tidak bisa melakukan cut loss. "Kalau delisting, bagaimana nasib dana yang nyangkut di Waskita, apa masih bisa cut loss?" ujarnya.

Merembet ke Perusahaan Asuransi dan Dana Pensiun

Krisis utang Waskita Karya bukan hanya menghantui investor sahamnya. Perusahaan asuransi dan dana pensiun ikut terseret karena mereka sudah lama mengantongi obligasi BUMN konstruksi itu.

Data PT Kustodian Sentral Efek Indonesia (KSEI) menunjukkan bahwa perusahaan asuransi serta dana pensiun menjadi investor terbesar dalam sepuluh seri obligasi Waskita Karya dan anak perusahaannya, Waskita Beton Project sejak 2018. Total nilai sepuluh seri obligasi Waskita dan Waskita Beton mencapai Rp 8,94 triliun.

Investor lokal menggenggam obligasi WSKT dan WSBP senilai Rp 8,83 triliun sedangkan investor asing sebesar Rp 106,65 miliar. Perusahaan asuransi lokal menjadi pemegang obligasi terbanyak dengan nilai Rp 4,34 triliun. Kemudian, dana pensiun Rp 1,8 triliun; reksa dana Rp 1,46 triliun; investor individu Rp 543,44 miliar; korporasi Rp 156,4 miliar; yayasan Rp 74,16 miliar; investor lain Rp 79,3 miliar; dan sekuritas Rp 16,6 miliar.

Ketua Dewan Pengurus Asosiasi Asuransi Jiwa Indonesia (AAJI) Budi Tampubolon menyatakan kasus gagal bayar obligasi Waskita yang menyeret perusahaan asuransi tidak terhindarkan. Namun, ia tidak memiliki data rincinya. "Jadi, kalau bertanya ada berapa banyak anggota AAJI yang mempunyai obligasi di PT A dan PT B, mohon maaf karena kami tidak minta sedetail itu," ujar Budi dalam konferensi pers di Rumah AAJI, Jakarta Pusat, Rabu (29/11).

Bukan salah perusahaan asuransi atau dana pensiun memilih obligasi Waskita. Pasalnya, ketika mereka membeli obligasi tersebut mereka sudah mengikuti ketentuan yang berlaku. Pada saat itu, kondisi keuangan Waskita masih sehat dan obligasinya meraih peringkat layak investasi.

Namun, siapa yang bisa menyangka dalam waktu beberapa tahun saja, obligasi Waskita turun kelas menjadi default karena gagal bayar cicilan pokok dan bunga obligasi. Ada tiga obligasi Waskita yang kini mendapatkan peringkat idD (default):

- Obligasi Berkelanjutan Waskita Karya III Tahap II Seri B Tahun 2018

- Obligasi Berkelanjutan Waskita Karya III Tahap III Seri B Tahun 2018

- Obligasi Berkelanjutan IV Tahap I Tahun 2020

Proses Restrukturisasi Utang Berjalan Alot

Saat ini Waskita Karya mengajukan proses restrukturisasi untuk sejumlah obligasinya. Sayangnya, proses ini juga tidak berjalan mulus. Dua Rapat Umum Pemegang Obligasi (RUPO) untuk Obligasi Berkelanjutan III Waskita Karya Tahap III Tahun 2018 dan Obligasi Berkelanjutan III Waskita Karya Tahap IV Tahun 2019 gagal meraih kuorum.

Direktur Utama Waskita Karya Mursyid dalam penjelasannya kepada BEI mengatakan RUPO yang berlangsung 22 November 2023 itu membahas usulan alternatif terkait dengan perjanjian perwaliamanatan. RUPO tersebut antara lain mengagendakan persetujuan atas usulan perseroan terkait kelalaian pembayaran bunga dan pokok obligasi, mengubah jadwal pelunasan pokok obligasi, dan mengubah ketentuan mengenai sifat dan besaran tingkat bunga.

Waskita juga mengusulkan agar pemegang obligasi memberikan kelonggaran waktu atas perbaikan dan kondisi kelalian akibat tidak dipenuhinya kewajiban pembayaran utang, hingga batas waktu yang tidak ditentukan. Jika usulan tersebut ditolak, pemegang obligasi akan meminta perusahaan membayar seluruh jumlah obligasi yang terutang hingga batas waktu yang ditentukan.

"Namun demikian, RUPO tidak dapat mencapai kuorum persetujuan atas alternatif-alternatif," ujar Mursyid dalam keterangannya kepada BEI, Senin (27/11). Lantaran tidak kuorum, tidak ada keputusan yang bisa diambil secara sah dalam RUPO tersebut. Manajemen Waskita Karya menyatakan perusahaan berkomitmen untuk menjalankan upaya penyehatan dan memastikan proses restrukturisasi akan tuntas pada akhir 2023.

Skema Penyelamatan Waskita Karya

Saat ini investor tengah menunggu-nunggu langkah apa yang akan dilakukan pemerintah untuk menyelamatkan Waskita Karya. Berdasarkan laporan keuangan, hingga September 2023 Waskita memiliki total liabilitas Rp 84,12 triliun, naik 1,5% dibandingkan dengan periode yang sama tahun lalu Rp 83,99 triliun.

Dari kewajiban tersebut, utang jangka panjang mencapai Rp 61,95 triliun sedangkan utang jangka pendek yang harus dilunasi dalam waktu satu tahun mencapai Rp 22,15 triliun. Porsi terbesar utang jangka pendek adalah utang obligasi yakni Rp 6,57 triliun dan utang usaha Rp 6,2 triliun.

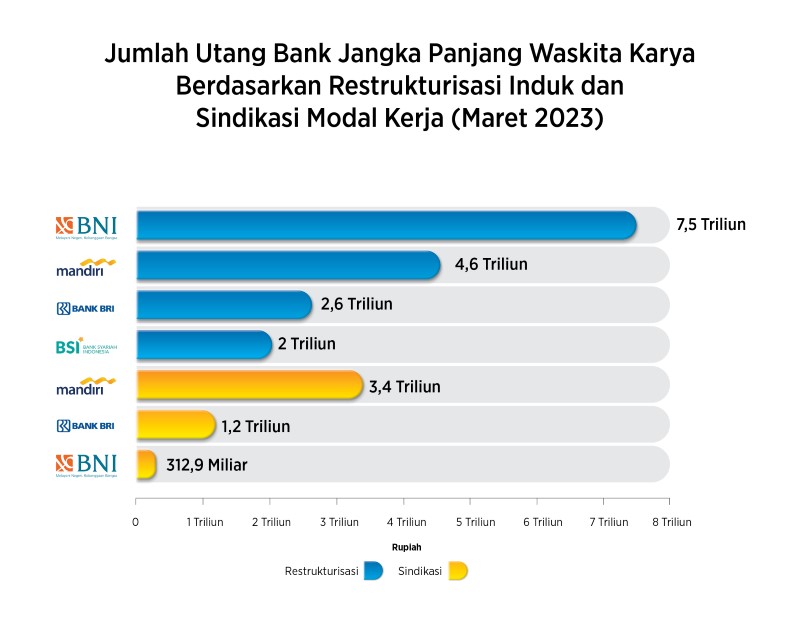

Sementara itu, porsi terbesar dari liabilitas jangka panjang adalah utang bank jangka panjang pihak berelasi Rp 27,87 triliun dan utang bank jangka panjang kepada pihak ketiga Rp 18,56 triliun. Adapun utang obligasi jangka panjang mencapai Rp 4,11 triliun dan sukuk mudharabah Rp 1,14 triliun.

Staf Khusus Kementerian BUMN Arya Sinulingga mengatakan pihaknya sudah menyiapkan solusi untuk mengatasi ancaman delisting saham WSKT dari bursa. "Ada solusi lah, tunggu saja, tenang saja," ujar Arya di Kementerian BUMN, pada Senin (27/11).

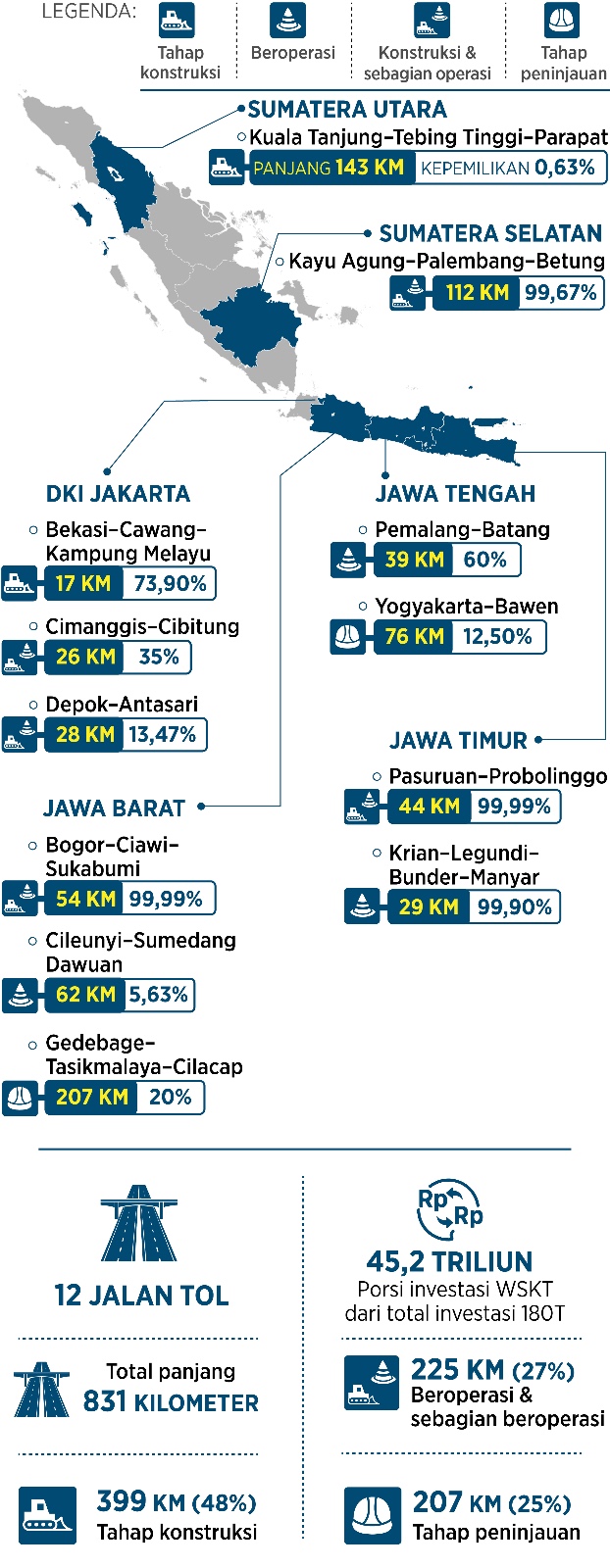

Arya mengatakan Waskita memiliki aset-aset yang bagus. Akan tetapi, aset tersebut belum semuanya rampung. Jika aset-aset tersebut telah selesai dibangun, Waskita bisa menjualnya untuk mengurangi utang.

Agustus lalu, Wakil Menteri BUMN Kartika Wirjoatmodjo mengungkapkan rencana merger antara Waskita Karya dengan PT Hutama Karya. Merger itu ditargetkan rampung pada awal 2024.

Menurut Kartika, merger itu dilakukan untuk mengatasi kondisi likuiditas Waskita yang tengah seret. Waskita nantinya akan menjadi anak usaha Hutama Karya. Sebelum merger berjalan, Kementerian BUMN melakukan negosiasi dengan kreditur Waskita, yakni perbankan dan perusahaan-perusahaan yang menjadi investor obligasinya.

Pemerintah pun menyiapkan Penyertaan Modal Negara (PMN) tetapi bukan untuk Waskita. Pemerintah akan memberikan PMN Rp 18,6 triliun kepada Hutama Karya agar holding BUMN konstruksi itu bisa mengambil alih sejumlah aset Waskita Karya, misalnya Jalan Tol Bogor-Ciawi-Sukabumi (Bocimi).

Namun, proses merger ini baru bisa terlaksana setelah proses restrukturisasi utang Waskita beres. Hal ini diungkapkan oleh Direktur Utama Hutama Karya Budi Harto pada September lalu.

Menurutnya, pengerjaan proyek Waskita oleh Hutama Karya bukan menjadi tanda 'perkawinan' kedua BUMN tersebut. "Nanti ada perjanjian tersendiri (untuk merger)," ujarnya.

Dari Rp 18,6 triliun PMN yang diajukan Hutama Karya, sekitar Rp 12 triliun atau 64% dialokasikan untuk mengerjakan proyek-proyek yang diambil alih dari Waskita. Selain Tol Bocimi, HK juga akan mengambil alih pengerjaan Tol Kayu Agung-Palembang-Betung yang menjadi bagian dari Tol Trans Sumatra.

Lantas, apa saja yang sudah dilakukan Waskita dalam proses restrukturisasi utangnya? Dalam presentasi kinerja perusahaan pada kuartal III 2023, manajemen Waskita menyebut Master Restructuring Agreement (MRA) telah berhasil memperbaiki likuiditas arus kas, menurunkan bunga pinjaman, serta memperpanjang tenor jatuh tempo.

Ada dua skema MRA sebagai berikut:

- MRA 1: Perpanjangan tenor utang jangka pendek hingga 2026 dengan nilai Rp 29,2 triliun. Skema ini menetapkan suku bunga tetap hingga 2026 dari rata-rata 9% menjadi 5,5% per tahun. Hingga 2023, nilai outstanding utang jangka pendek Waskita sudah berkurang 10%.

- MRA 2: Saat ini perusahaan dalam proses mengajukan persetujuan atas skema MRA baru dari perbankan dan pemegang obligasi yang tidak dijamin dengan nilai Rp 41 triliun. Perusahaan mengalami standstill period selama MRA review ini.

Di luar itu, Waskita mendapatkan jaminan pemerintah untuk pinjaman modal kerja dan surat utang dengan nilai kredit bergulir Rp 8,1 triliun. Dana ini didedikasikan untuk penyelesaian 148 proyek Waskita hingga 2024. Hingga September, sebanyak 118 dari 148 proyek sudah diselesaikan dengan menggunakan fasilitas pinjaman modal kerja ini.

Waskita juga gencar mencari mitra investor lokal maupun asing untuk menggarap proyek-proyek jalan tol. "Saat ini kami melakukan comprehensive review terhadap pelaksanaan MRA untuk memastikan keberlanjutan dan proyeksi finansial yang bisa dicapai, maupun kemampuan kami untuk meraih kontrak-kontrak baru," ujar manajemen Waskita. Manajemen optimistis kesepakatan MRA akan tercapai pada akhir tahun ini.

Meski begitu, perusahaan juga mengungkapkan bahwa mereka menghadapi tantangan. Salah satunya terkait persepsi pasar dan publik yang masih belum jelas terhadap pelaksanaan MRA yang bertujuan untuk menurunkan utang perusahaan. Manajemen juga mengungkapkan ada ketidakpastian terkait partisipasi investor domestik sebagai mitra strategis di divestasi aset-aset jalan tol perusahaan.

Tentu saja, ini pekerjaan rumah yang tidak mudah bagi manajemen Waskita dan Kementerian BUMN. Apalagi saat persepsi masyarakat terhadap perusahaan-perusahaan BUMN mulai goyah dengan adanya ancaman delisting dari BEI dan restrukturisasi utang yang berlarut-larut.

Jika akhir tahun ini ada titik terang dari kesepakatan restrukturisasi utang Waskita, investor bisa mengusir keraguannya pada saham-saham emiten BUMN. Namun jika tidak, mereka harus siap-siap gigit jari.