Sejarah dan Seluk Beluk Tax Havens

Yustinus mengatakan, tax havens semakin marak seiring globalisasi. Bahkan, pajak dan globalisasi memiliki kaitan erat kerena efisiensi pajak menjadi motif utama mencari keuntungan maksimal. Di tahun 1989, OECD menerbitkan dokumen Antiharmful Tax Competition serta membuat daftar hitam negara suaka pajak.

"Sejak saat itu, genderang perang terhadap tax havens dimulai," ujar Yustinus. Menurut International Monetary Fund (IMF), ada 60 wilayah suaka pajak. Tujuh tax havens terbaik adalah Swiss, Liechtenstein, Austria, Panama, Saint Kitts and Nevis, Belize, serta Hongkong. Sementara itu, untuk perlindungan aset, ada sebelas negara atau wilayah terbaik. Negara atau wilayah tersebut adalah Jersey (Channel Island atau Mediterania Eropa), Liechtenstein, Cayman Island, St. Kitt Nevis, Panama, Gilbatar, Isle of Man, Bermuda, Bahamas, Austria, dan New Zealand.

Pada taraf tertentu, Irlandia pun menawarkan rezim pajak rendah untuk perusahaan yang berkedudukan di Irlandia, dengan kontrol manajemen di luar Irlandia. Hal ini disebut sebagai double Irish. Sementara itu, Belanda memiliki Dutch Sandwich, yaitu kebijakan untuk tidak mengenakan pajak terhadap pembayaran royalti sehingga negara tersebut kerap menjadi tempat pendirian special purpose vehicle (SPV).

Yustinus mengatakan ada delapan fakta beserta data mengenai tax havens yang mencengangkan. Pertama, 33 persen foreign direct investment (FDI) berasal dari tax havens. Kedua, di tahun 2010, Barbados, Bermuda, dan British Virgin Islands menerima FDI 5,11 persen dari FDI global. Nilai tersebut melebihi Jerman (4,77 persen) dan Jepang (3,76 persen). Nilai investasi di Barbados, Bermuda dan British Virgin Island mencapai 4,54 persen investasi global, sekaligus mengungguli Jerman (4,28 persen).

Ketiga, British Virgin Island pada 2010 menjadi investor terbesar kedua di Cina (14 persen) setelah Hong Kong (45 persen) dan melebihi Amerika Serikat (4 persen). Bermuda pun merupakan investor terbesar ketiga terbesar di Chile (10 persen). Keempat, Mauritius adalah investor terbesar di India (24 persen). Sementara itu, Siprus, Britisch Virgin Islands, Bermuda dan Bahama menjadi investor terbesar di Rusia.

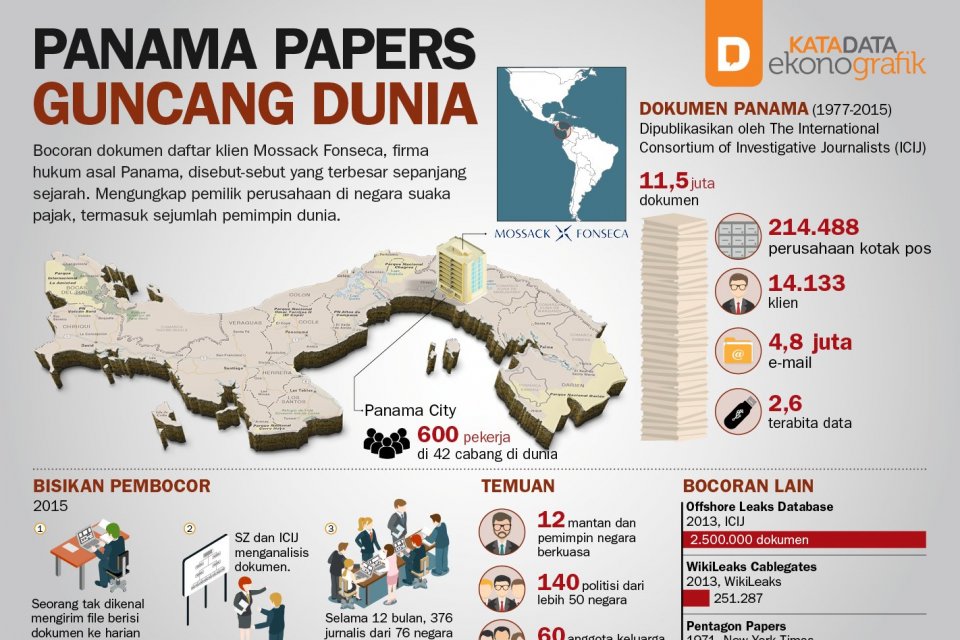

Kelima, British Virgin Islands memiliki 19 ribu penduduk, tapi ada 830 ribu perusahaan yang terdaftar, dengan 300 ribu perusahaan cangkang. Keenam, ada 70 ribu perusahaan di Cayman. Di sana pun ada 720 perusahaan asuransi. Padahal, hanya 5.400 pegawai yang tercatat. Sebanyak 18 ribu perusahaan juga terdaftar dengan satu alamat saja. Aset Caymen mencapai 1,3 kali produk domestik bruto (PDB) Norwegia, dan total asetnya sebesar 700 kali PDB. Ketujuh, Swiss menyimpan US$ 2.300 miliar dana asing. Kedelapan, Amerika Serikat kehilangan potensi pajak Rp 6 triliun karena Rp 30 triliun laba perusahaan diparkir di luar negeri. (Ekonografik: Panama Papers Guncang Dunia).

Yustinus kemudian menyebut sejumlah nama besar yang memanfaatkan tax havens. "Yang paling hangat adalah Apple, Google, Starbucks dan Amazon. Sebelumnya Airbus, Marks and Spencer, Vodafone, Coca Cola, Cisco, Pfizer, LTCM, Parmalat, Refco, Enron, Northern Rock," kata dia.

Sementara itu, menurut penelitian Tax Justice Network pada 2010, ada aset senilai lebih dari US$ 331 miliar atau setara dengan Rp 4.500 triliun milik orang Indonesia di tax havens. Berdasarkan data Global Financial Integrity pada 2014, setidaknya terdapat Rp 200 triliun aliran dana ilegal keluar Indonesia per tahun. Lembaga lain, yaitu McKinsey, menyebut jumlah aset orang Indonesia di luar negeri mencapai Rp 4.000 triliun.

Yustinus mengungkapkan, ada tiga kelompok orang Indonesia yang menyimpang uangnya di tax havens. Pertama, mereka yang murni melakukan aksi korporasi. Kedua, orang-orang yang ingin menyamarkan kepemilikan. Ketiga, para penghindar pajak. "Maka di nomor dua dan tiga, kita akan dirugikan," kata dia. (Baca: Unit Khusus Pajak Telisik Ribuan Nama WNI dalam Panama Papers)

Sebenarnya, sudah ada sejumlah inisiatif yang dijalankan untuk menangkal tax havens. Beberapa di antaranya adalah melalui Financial Action Task Force (1989), OECD Forum on Harmful Tax Practices dan OECD Global Forum, Tax Information Exchange Agreement (2001), dan Base Erosion and Profit Shifting (BEPS) Action Plan (2013) yang diinisiasi OECD serta G-20.